09.02.2023

Wie wird der Risikokapitalmarkt im Jahr 2023 aussehen?

Der Markt für Risikokapital (VC) hat sich in den letzten Jahren sehr dynamisch entwickelt. Immer mehr private und öffentliche Investoren sehen ein großes Potenzial in vielversprechenden polnischen Technologieunternehmen und investieren ihr Kapital in diesen Sektor. Die Situation auf dem Markt wird auch durch Kapitalinstrumente beeinflusst, die von der Europäischen Union kofinanziert werden.

Noch in der ersten Jahreshälfte 2022 war unter den VC-Fonds von einer drohenden Krise die Rede, die unter anderem mit dem Auslaufen der Programme PFR Starter und NCBiR Bridge Alpha zusammenhing, einer wichtigen Finanzierungsquelle für viele junge Unternehmen.

Lesen Sie den Artikel und finden Sie es heraus:

- Worauf wird die Verlangsamung auf dem Markt für Unternehmensgründungen zurückzuführen sein?

- Warum sind öffentliche Mittel für die Entwicklung polnischer Projekte so wichtig?

- Welche Trends werden wir im Jahr 2023 sehen?

Wir haben Michał Olszewski - einen erfahrenen Business Angel, Risikokapital- und Private-Equity-Spezialisten und Fintech-Unternehmer - zu den oben genannten Themen befragt. Michał Olszewski ist Partner bei Movens Capital, einem von PFR Starter unterstützten Fonds, wo er für Risikokapitalinvestitionen zuständig ist.

Die Bedeutung öffentlicher Mittel auf dem Risikokapitalmarkt

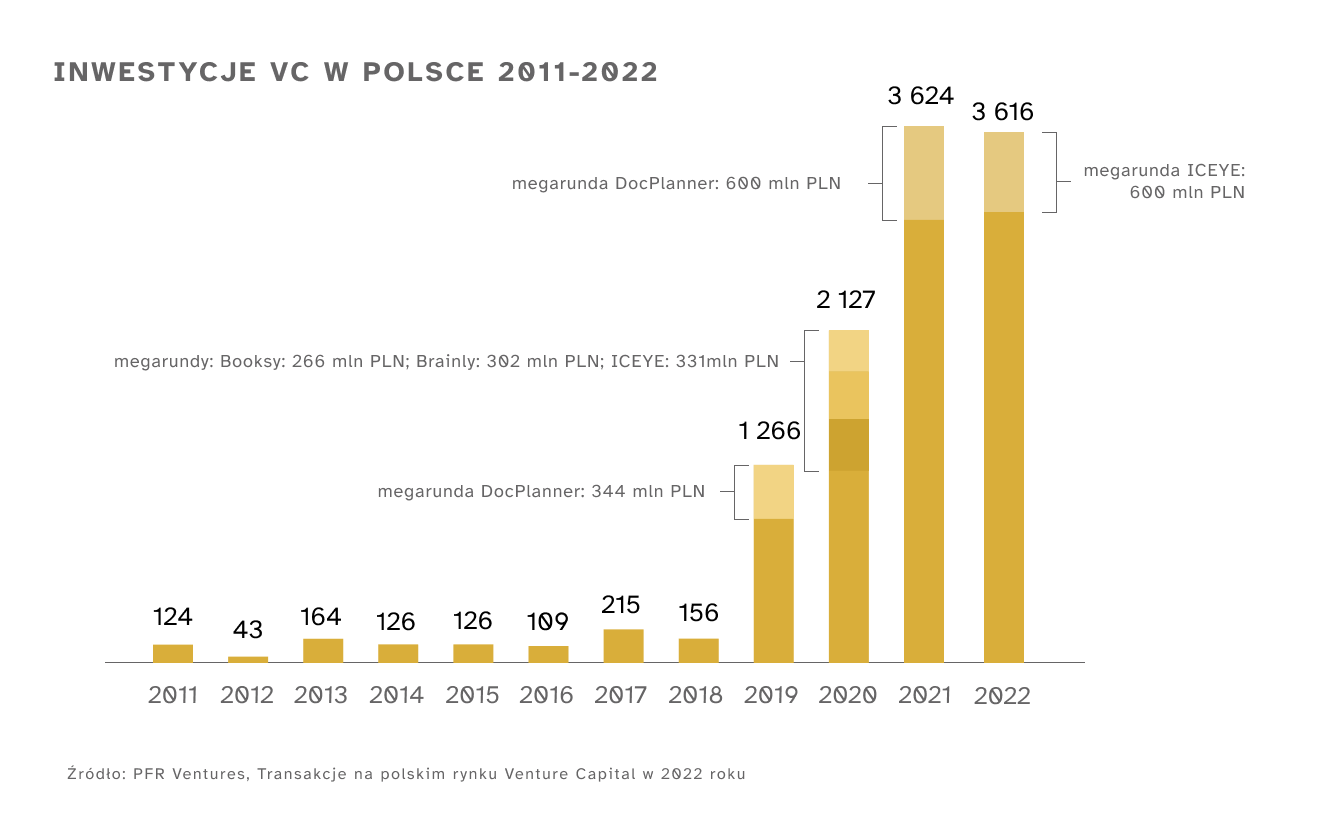

Seit 2017 sind dynamische Veränderungen auf dem polnischen Risikokapital- und Start-up-Markt zu beobachten. In den letzten Jahren war ein zunehmendes Interesse an vielversprechenden polnischen Technologieunternehmen sowohl bei privaten als auch bei öffentlichen Investoren zu beobachten. Das wachsende Interesse an Investitionen in Startups machte sich besonders auf dem VC-Markt bemerkbar, wo laut einem Bericht von PFR Ventures und Inovo der Wert der Transaktionen im Jahr 2021 um 40 Prozent höher lag als im Jahr 2020, und unter Berücksichtigung der auf 600 Mio. PLN geschätzten Mega-Runde von DocPlanner betrug der Anstieg fast 70 Prozent im Vergleich zum Vorjahr. Das Ausbleiben einer Verlangsamung auf dem polnischen Markt war das Ergebnis eines großen Einsatzes von öffentlichem Kapital, das unseren Heimatmarkt stabilisierte.

Derzeit zeichnet sich auf dem Markt für Unternehmensgründungen eine Verlangsamung ab, die durch die zunehmende Unsicherheit auf dem Markt und die geringere Verfügbarkeit von billigem Geld verursacht wird. Darüber hinaus wird die derzeitige Situation durch das Auslaufen von Wettbewerben für EU-Mittel beeinflusst, was zu weniger - aber durchdachteren - Investitionen in unserer Region führen wird.

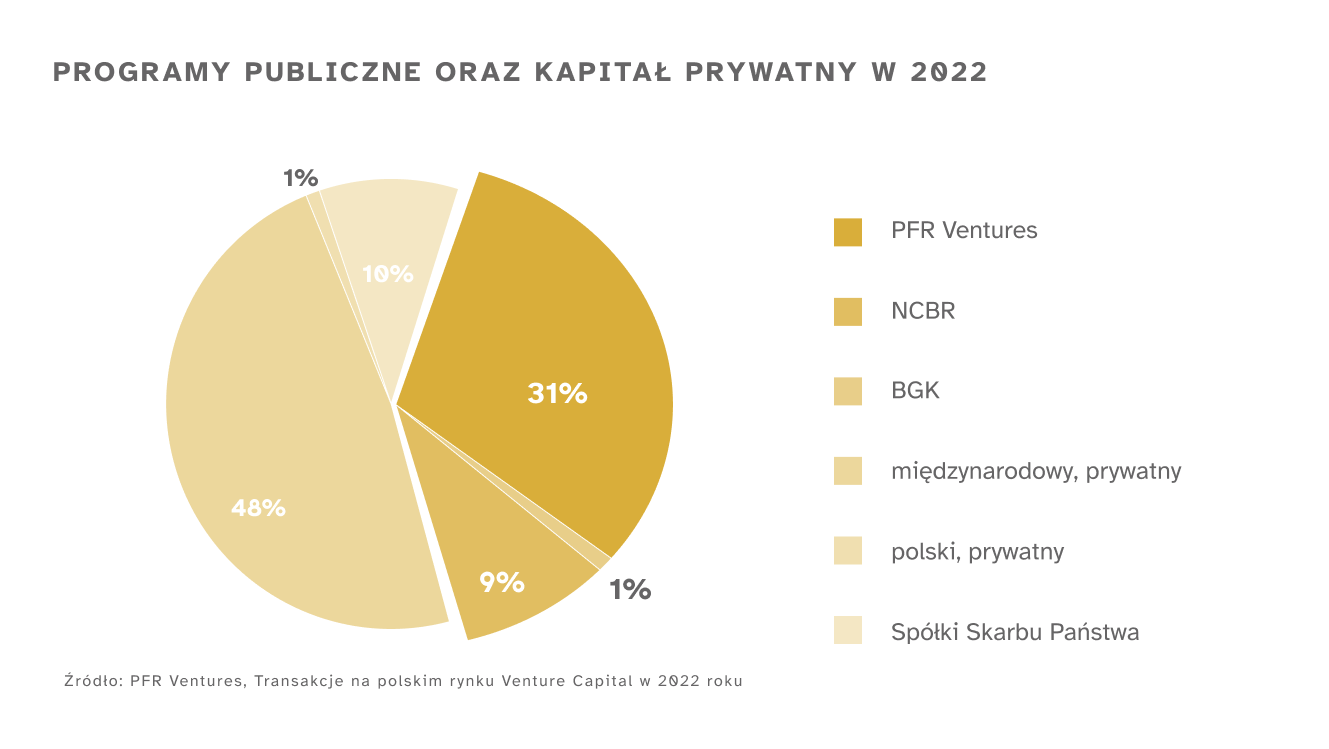

Im Jahr 2022 verlangsamt sich der Risikokapitalmarkt und behält einen Wert von mehr als 3,6 Mrd. PLN im Vergleich zu 2021 bei. Für 2023 wird erwartet, dass neue öffentliche Fonds in den Markt eintreten werden, die 40 Prozent des Wertes aller im letzten Jahr in Polen abgeschlossenen Geschäfte ausmachen werden. Betrachtet man die vergangenen Jahre, so zeigt sich, dass öffentliche Fonds ein wichtiger Bestandteil des Risikokapitalmarktes in Polen sind. Aus diesem Grund rechnet die Branche damit, dass der Start des neuen FENG-Programms in den kommenden Jahren zu weiteren Rekorden beitragen wird.

- Der polnische VC-Markt ist stark von öffentlicher Finanzierung abhängig, die hauptsächlich über PFR Ventures läuft. Hier sollte die Diskussion über die Veränderungen, die wir erleben, ansetzen. Erstens hat dieser Dachfonds in mehr als einem Jahrzehnt seiner Tätigkeit (unter Berücksichtigung seines Vorgängers KFK) viel Erfahrung gesammelt und arbeitet nach westlichen Modellen - immer effizienter und in größerem Umfang". - sagt Michal Olszewski, Partner bei Movens Capital

Welche Trends werden wir im Jahr 2023 auf dem VC-Markt sehen?

Rückgang der Bewertungen

Experten zufolge wird das Jahr 2023 ein Jahr sein, in dem der Wert der größten Finanzierungsrunden zurückgeht und weniger Abschlüsse getätigt werden, wobei die ersten Anzeichen für diesen Trend bereits Ende 2022 zu beobachten waren. Hohe Zinsen, steigende Inflation und Marktunsicherheit haben zu einer Umschichtung von Kapital weg von risikoreichen Instrumenten hin zu risikoärmeren Instrumenten geführt. Infolgedessen wird ein Rückgang der Bewertungen von Start-ups prognostiziert, der durch eine Korrektur der Bewertungen von börsennotierten Unternehmen ausgelöst wird. So verzeichnete beispielsweise der SaaS Capital Index zwischen Januar und Dezember 2022 einen Rückgang von rund 44%!

Der Markt wartet sehnsüchtig auf den Termin für die Freigabe von EU-Mitteln im Rahmen der Finanziellen Vorausschau 2021-2027, der für das erste Halbjahr 2023 erwartet wird. Reife Unternehmen, die Finanzmittel aufnehmen wollen, könnten daher ihre Bewertungen senken, um das Interesse aktivistischer Anleger zu wecken, die in den nächsten Zeiträumen eine höhere Rendite erzielen wollen.

- Ich erwarte, dass im Jahr 2023 weniger Unternehmen Finanzmittel aufnehmen werden, diese werden an die Besten gehen und im Allgemeinen zu niedrigeren Bewertungen. Software hört nicht auf, 'die Welt zu fressen' - im Gegenteil, das Tempo dieses Prozesses beschleunigt sich, so dass mehr disruptive Unternehmen entstehen werden, die ihre Sektoren verändern. Anleger mit Liquidität haben also ein paar sehr interessante Monate vor sich." - so Michał Olszewski, Partner bei Movens Capital.

Wenn jedoch in den kommenden Monaten keine PFR- oder NCBR-Mittel freigegeben werden, können Sie davon ausgehen, dass die Bewertungen von Start-ups realistischer werden und die Technologieunternehmen zusammenbrechen!

- Da der PFR noch keine Aufforderungen zur Einreichung von Vorschlägen für neue Programme durchgeführt hat, ist es wahrscheinlich, dass die Mittel aus diesen neuen Fonds für Start-ups frühestens Ende des Jahres zur Verfügung stehen werden, wobei die Hauptwelle im Jahr 2024 beginnt. Mittel aus früheren Fonds, deren Investitionszeitraum im Dezember 2023 endet, werden noch verfügbar sein. Einige der Fonds haben ihr Budget ganz oder fast ganz ausgeschöpft, so dass sich 2023 als ein Jahr mit relativ geringem Kapitalangebot erweisen könnte. Dies wird auch durch die schwache Wirtschaftslage außerhalb Polens beeinflusst." - kommentiert Michał Olszewski, Partner bei Movens Capital.

Saatgut-Runden

Im Jahr 2022 konnte eine Zunahme des Investoreninteresses an Pre-Seed- und Seed-Runden beobachtet werden. Dies ist vor allem auf die niedrigeren Bewertungen von Start-ups in der Frühphase und die oft besseren Investitionsbedingungen zurückzuführen. Laut Young werden die Unternehmen daher ihre Bewertungen so weit wie möglich beibehalten. Die Investition in Start-ups in einem frühen Entwicklungsstadium ist auch mit einer längeren Zeit bis zum Exit verbunden - vermögende Investoren, die ihr Kapital langfristig binden und in schwachen Zeiten nach Möglichkeiten suchen, könnten hier eine Chance sehen.

Wachsendes Interesse an ausgewählten Branchen

In den kommenden Monaten stellt sich PFR Ventures der Herausforderung, Gelder aus dem europäischen Programm Funds for the New Economy (FENG) auf den Markt zu bringen. Die ersten Investitionen in Fonds, die sich auf ausgewählte Sektoren konzentrieren, sollen angekündigt werden. Zu den Bereichen, für die sich die Fonds im Jahr 2023 interessieren werden, gehören Start-ups und ausgereifte Impact-Unternehmen - also solche mit einer positiven und messbaren sozialen und ökologischen Wirkung. Dies gilt insbesondere für innovative Projekte zur Bekämpfung des Klimawandels, deren Entwicklung unter anderem durch Gesetzespakete wie den europäischen Green Deal zur Reduzierung der Treibhausgasemissionen gefördert wird.

Auch die Investitionen in Gesundheitsinnovationen, einschließlich Telemedizin und Gesundheitstechnologie, werden voraussichtlich anhalten. Laut einem Bericht von PFR Ventures mit dem Titel. "Transactions on the Polish Venture Capital market in 2022" (Transaktionen auf dem polnischen Risikokapitalmarkt im Jahr 2022) entfielen in den vergangenen Jahren 15% der Gesamtzahl der Transaktionen im Jahr 2020 und fast 19% im Jahr 2021 auf diese Arten von Unternehmen.

Auf dem Risikokapitalmarkt ist ein steigendes Interesse der Investoren an SaaS-Unternehmen zu verzeichnen. Im Jahr 2022 entfiel mit rund 50% der größte Anteil an der Gesamtzahl der Deals auf Unternehmen, die in diesem Geschäftsmodell tätig sind, und damit eine dominierende Stellung bei den Investoren einnehmen.

Wie wird der Risikokapitalmarkt aussehen?

Der Markt wird stark von der aktuellen Wirtschaftslage beeinflusst, was Unternehmen in einem höheren Stadium der Unternehmensentwicklung einen Vorteil verschaffen kann. Die Investoren werden ihre Entscheidungen mit mehr Bedacht treffen und sich auf die Qualität der Unternehmen konzentrieren.

Trotz des bevorstehenden Marktabschwungs wird der Strom neuer Investitionen voraussichtlich anhalten, aber die Investitionsrunden werden nicht so hoch sein wie in den Jahren 2020-2021.

- Diejenigen, die bereits Fonds direkt verwalten, sammeln ebenfalls Erfahrungen. Auch der Pool von Fachleuten in der Branche wächst. Es ist zu erwarten, dass diese gewachsene Position ein wichtiger Faktor bei der Zuteilung neuer PFR-Fonds sein wird. Dies wiederum dürfte dazu führen, dass die Entscheidungen in Bezug auf bestimmte Unternehmen genauer und mutiger ausfallen und der Prozess selbst effizienter gestaltet werden kann. Letztendlich sollte es mehr Unternehmen mit globaler Reichweite und einem Wert im dreistelligen Millionen- oder Milliarden-Dollar-Bereich geben". - meint Michal Olszewski, Partner bei Movens Capital.

Investoren werden sich auch weiterhin für Unternehmen in gesundheitsbezogenen, so genannten Healtech-Branchen interessieren. Die Nachfrage nach Innovationen in diesem Bereich ist nach wie vor hoch: Etwa 14% aller Transaktionen im Jahr 2022 betreffen Gesundheitsunternehmen.

Der Krieg in der Ukraine könnte das Interesse an EE-Projekten zur Beschleunigung der Energiewende wecken. Die Aufmerksamkeit der Investoren wird sich auf Unternehmen richten, die einen hohen Reifegrad und damit einen festen Platz auf dem Markt haben. Die Risikoaversion geht mit stabileren Unternehmungen einher, die eine geringere Investitionsrendite, aber ein deutlich geringeres Risiko aufweisen.

Im Jahr 2023 werden weniger Unternehmen Finanzmittel aufnehmen! Wenn Sie Ihre Chancen, das Interesse von Investoren zu wecken, erhöhen wollen, indem Sie eine effektive Pitchdeck - Kontaktieren Sie uns! Wir sagen Ihnen gerne, wie wir Ihnen helfen können.

Benötigen Sie einen effektiven Pitch Dec für Ihr Start-up? Füllen Sie das Formular aus

Cezary Skarżyński

Siehe andere Einträge