24.08.2021

Modelo Altman: una herramienta para analizar la salud financiera de una empresa

Principales conclusiones

- Edward Altman construyó un indicador para evaluar la salud financiera de una empresa basado en cinco aspectos financieros (liquidez, rentabilidad, apoyo financiero, solvencia y volumen de negocio).

- El índice Altman, a pesar de su utilidad, tiene algunas limitaciones, como basarse en datos históricos y estar demasiado adaptado a las condiciones del mercado estadounidense.

- La interpretación de los resultados del índice de Altman implica comparar la puntuación de la empresa objeto de estudio con valores de corte que clasifican a la empresa en riesgo de quiebra, sin riesgo de quiebra o en la zona intermedia.

- A pesar de sus inconvenientes, se valora por su utilidad demostrada en la práctica, su bajo coste, su transparencia y la facilidad de interpretación de los resultados.

- Es una herramienta útil para evaluar el riesgo de quiebra, así como para analizar la liquidez, el volumen de negocios, la deuda y la rentabilidad de una empresa.

- También existen otros métodos para evaluar la salud financiera, como el análisis de ratios, el estado de flujos de caja y el análisis de la deuda.

¿Qué es el modelo de Altman?

El Modelo Altman, también conocido en la literatura como Modelo Z-score, fue desarrollado por el profesor de finanzas de Nueva York Edward Altman en 1968. El investigador, analizando decenas de empresas en quiebra en la capital financiera del mundo, observó que había varias características distintivas que definían a las empresas, y a partir de ellas construyó un que ayuda a identificar con cierta antelación las empresas en riesgo de quiebra.

El indicador original creado por Altman se refería principalmente a las empresas manufactureras estadounidenses que cotizan en bolsa y no estaba adaptado para comprobar la salud financiera de empresas de otros tipos, en particular empresas que no cotizan en bolsa, empresas de servicios y servicios financieros y empresas que operan en mercados menos estables que el estadounidense.

Edward Altman, consciente de las limitaciones de la versión original del índice, empezó a trabajar para perfeccionarlo. En 1984, publicó una fórmula adaptada a las empresas no valoradas públicamente, mientras que seis años más tarde presentó un modelo útil para analizar empresas presentes en mercados más volátiles.

¿Cómo se calcula el Índice de Altman?

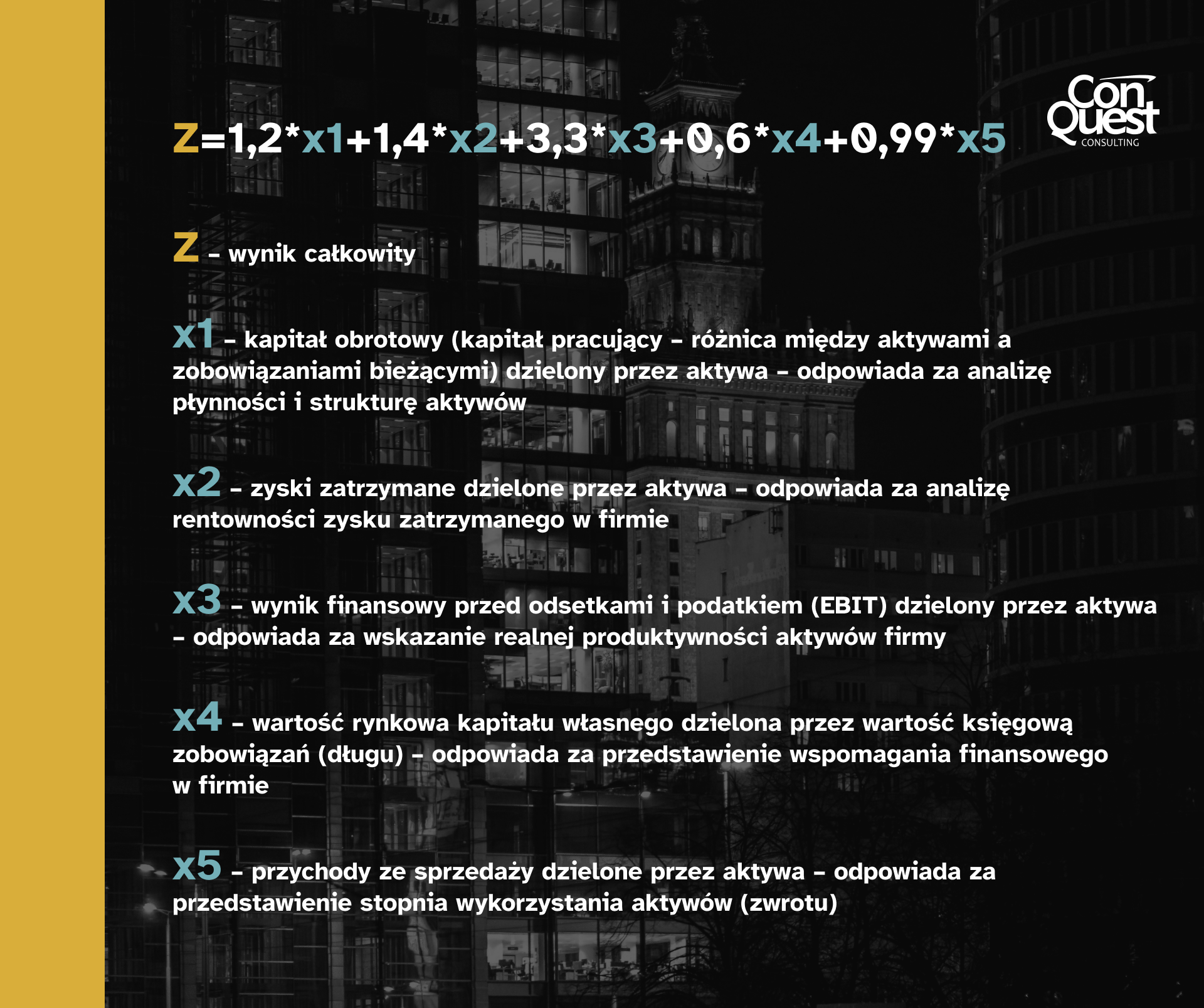

El modelo Altman es uno de los llamados modelos de predicción de quiebras. Es la primera herramienta de este tipo basada en un aparato matemático avanzado, más concretamente en el análisis estadístico discriminante. Su objetivo es proporcionar una evaluación exhaustiva de una empresa seleccionada y, al mismo tiempo, diagnosticar e indicar las características de la empresa centrándose en cinco elementos (el número y la naturaleza de los elementos dependen de la versión del modelo seleccionada):

- fluidez,

- rentabilidad,

- apoyo financiero,

- solvencia

- facturación.

Como resultado del análisis multivariante se asignaron coeficientes adecuados a los cinco elementos. Los valores ponderados de los coeficientes indican la fuerza del cambio en cada parámetro y, por tanto, la influencia de una esfera específica de las finanzas de la empresa en la evaluación final en términos de riesgo de quiebra. Los valores ponderados sumados ofrecen una imagen de la salud financiera de la empresa. Lo más habitual es calcular el índice de Altman mediante la siguiente fórmula:

En lugar de los indicadores que reflejan aspectos individuales de la salud financiera de la empresa, inserte los valores obtenidos anteriormente, basados en datos de los informes financieros de la empresa. La puntuación total (Z) representa la situación de riesgo de quiebra, confirmándose empíricamente la fiabilidad de la previsión - la probabilidad del indicador es de aproximadamente 80% una docena o incluso varias docenas de meses antes de la quiebra.

Interpretación de los resultados

A partir de datos históricos, se determinó un rango de volatilidad de los indicadores para empresas con distintas situaciones financieras, desde empresas con resultados prometedores y oportunidades reales de crecimiento hasta empresas con grave riesgo de pérdida de liquidez y consiguiente quiebra.

La salud financiera se evalúa a partir del análisis del valor de una función lineal, que es una suma ponderada de los cinco elementos antes mencionados. A partir de sus observaciones, el resultado de la empresa analizada puede compararse con los valores límite determinados, que clasifican a la empresa en una de las tres categorías. Gracias a los resultados de la investigación empírica y al resultado obtenido de la situación financiera de la empresa analizada, ésta puede situarse en los intervalos:

- < 1,81 - rango con alto riesgo de quiebra,

- 1,81-2,99 - rango intermedio - en esta zona una empresa no puede clasificarse claramente como en riesgo o no de quiebra,

- >2,99 - gama no concursal.

El indicador, aunque informa con precisión de la situación financiera actual, no es el resultado más importante de todo el análisis. Por eso, dentro de lo razonable, no debe darse importancia a la versión elegida del modelo. Lo que más importa es la tendencia en la que se mueve la empresa analizada. Si las encuestas cíclicas indican que la empresa avanza hacia una mejor situación financiera, los propietarios no deberían tener motivos para preocuparse. En el caso contrario, deben tomarse medidas para evitar la posible quiebra de la empresa.

Desventajas del modelo de Altman

El modelo de Altman está sujeto a ciertas imperfecciones. La principal imperfección es que el índice se basa en datos históricos, que pueden contener verificaciones desfasadas de las empresas en el contexto de la realidad económica actual. Por lo tanto, las empresas seleccionadas históricamente pueden no ser representativas del estudio realizado, lo que provoca un sesgo en los resultados del análisis.

Además, muchos expertos sostienen que el Modelo Altman está demasiado adaptada al mercado estadounidense, donde hay una situación macroeconómica diferente y diferencias en los sistemas contables con respecto a otros países. También ha sido criticado en la literatura económica por tener otros defectos, típicos de los modelos discriminatorios. Estos son principalmente:

- Presentación limitada de la salud financiera (por ejemplo, limitarse a un número insuficiente de aspectos de la salud financiera de una empresa y asignar papeles demasiado importantes a cada uno de ellos),

- técnicas de estimación inadecuadas que reducen los valores ponderados de los indicadores y subestiman el nivel de la función discriminante y, en consecuencia, estrechan los rangos de clasificación.

A pesar de los inconvenientes señalados, la popularidad del análisis discriminante, incluido el Modelo de Altman, sigue siendo importante en la predicción de los fracasos empresariales. Esto se debe a su utilidad demostrada en la práctica, su coste relativamente bajo, su transparencia y su facilidad a la hora de interpretar o comparar resultados.

¿Por qué el modelo de Altman es una herramienta valiosa?

El modelo Altman es una herramienta muy valiosa para evaluar la salud financiera de una empresa, ya que proporciona un análisis transversal de muchos aspectos del negocio. Sobre todo, permite evaluar con precisión el riesgo de insolvencia, lo que resulta inestimable en el contexto de la toma de decisiones empresariales estratégicas. Se centra en el análisis de cuatro ratios financieros clave que reflejan distintas áreas de las operaciones de una empresa, como la liquidez, el volumen de negocio, la deuda y la rentabilidad.

Utilizando el modelo Altman, una empresa puede centrarse en los aspectos más importantes de sus actividades financieras. La utilización del ratio de rotación de cuentas por cobrar y del ratio de rotación de existencias permite evaluar la eficacia de la gestión del activo circulante. Este tipo de análisis es muy valioso para optimizar los procesos empresariales y mejorar la rentabilidad de una empresa.

Al mismo tiempo, el análisis de la deuda, que forma parte integrante del modelo de Altman, permite evaluar los riesgos financieros asociados a los niveles de endeudamiento. El ratio deuda/capital proporciona información sobre si una empresa es capaz de cubrir su pasivo, lo que tiene un impacto directo en su liquidez y sostenibilidad.

Evaluar la salud financiera de una empresa y el riesgo de quiebra

Evaluar el riesgo de quiebra de una empresa es una parte integral de la evaluación de las finanzas de una empresa. Los ratios de endeudamiento, como el ratio deuda/capital, pueden utilizarse para evaluar el riesgo de quiebra. En el modelo de Altman, deben tenerse en cuenta cuatro ratios financieros para ofrecer una imagen de la salud financiera de una empresa y permitir la evaluación del riesgo de quiebra. Un análisis de las finanzas de una empresa, del que forma parte una evaluación del riesgo de quiebra, es por tanto una parte importante de la evaluación de la salud de una empresa.

Otros métodos utilizados para evaluar la salud financiera

Las alternativas al modelo Altman para evaluar la salud financiera de una empresa incluyen una amplia gama de herramientas que se centran en diferentes aspectos del negocio.

Un elemento importante a la hora de evaluar las finanzas de una empresa es análisis de indicadores. No sólo incluyen ratios de liquidez, sino también de rentabilidad y eficiencia operativa. El coeficiente de rotación de existencias y el coeficiente de rotación de cuentas por cobrar son importantes para evaluar la eficacia con que una empresa gestiona sus activos.

Estado de flujos de tesoreríaes una herramienta importante para evaluar la salud financiera de una empresa. Proporciona una instantánea del flujo de caja que la empresa genera y gasta, lo que permite evaluar la capacidad de la empresa para cubrir el pasivo corriente y las inversiones.

Análisis de la deuda es otra herramienta importante en la evaluación del riesgo financiero. Una evaluación del endeudamiento de una empresa puede estimar el riesgo asociado a altos niveles de deuda, y una evaluación de la salud financiera basada en indicadores puede ayudar a determinar el riesgo de quiebra.

Análisis de indicadores proporciona una estimación de la liquidez de una empresa mostrando si es capaz de hacer frente a sus obligaciones a corto plazo. El ratio de rotación de activos, como una de las medidas financieras, se utiliza a menudo para evaluar la situación financiera de una empresa.

Análisis de Du Pont es una herramienta eficaz para evaluar la salud financiera de una empresa, ya que combina indicadores clave como el margen neto, la rotación de activos y el apalancamiento. Este método integrado permite comprender las fuentes de rentabilidad de una empresa y la eficacia con que utiliza sus activos y deudas. Es una herramienta esencial para evaluar y comprender diversos aspectos de las operaciones y las finanzas de una empresa.

Resumen

Para garantizar el buen funcionamiento de una empresa, hay que atender constantemente a su salud financiera. Es importante recordar que la pérdida de liquidez de una empresa no se produce de la noche a la mañana, sino que es un proceso iniciado por decisiones de gestión equivocadas, que puede durar incluso años.

Detectar a tiempo las señales de una quiebra inminente puede salvar a una empresa de la quiebraPor lo tanto, los servicios deben solicitarse con regularidad asesoramiento estratégico y apoyar el crecimiento de la empresa utilizando diversas herramientas analíticas.

Aunque el modelo de Altman transmite información sumamente importante a los responsables de la toma de decisiones o a los inversores, las decisiones no deben tomarse únicamente sobre la base de un único indicador. Para maximizar la eficacia de instrumentos como éste, debe realizarse un análisis completo de la empresa, así como de las oportunidades y amenazas que le esperan en el mercado.

Si necesita realizar un análisis financiero de su empresa pero no dispone de los recursos necesarios para ello, concierte una consulta gratuita. Nuestro especialista le dirá cómo podríamos ayudar a su empresa.

Jakub Walaszewski

Véase otros entradas