09.02.2023

Jak będzie wyglądał rynek Venture Capital w 2023 roku?

W ostatnich latach rynek Venture Capital (VC) rozwija się bardzo dynamicznie. Coraz więcej inwestorów, zarówno prywatnych, jak i publicznych, dostrzega duży potencjał w perspektywicznych polskich spółkach technologicznych oraz lokuje swój kapitał w tym sektorze. Na występującą na rynku sytuację wpływ mają również instrumenty kapitałowe współfinansowane ze środków Unii Europejskiej.

Jeszcze w I połowie 2022 roku, wśród funduszy VC, pojawiały się głosy o nadchodzącym kryzysie związanym m.in. z zakończeniem programów PFR Starter i NCBiR Bridge Alfa, będącymi kluczowym źródłem finansowania wielu młodych spółek.

Przeczytaj artykuł i dowiedz się:

- z czego wynikać będzie spowolnienie na rynku startupów?

- co powoduje, że środki publiczne są ważne dla rozwoju polskich projektów?

- jakie trendy będziemy obserwować w 2023 roku?

O powyższe kwestie zapytaliśmy Michała Olszewskiego – doświadczonego anioła biznesu, specjalisty w zakresie venture capital i private equity oraz przedsiębiorcy z branży fintech. Michał jest Partnerem w Movens Capital – funduszu wspieranym przez PFR Starter, gdzie odpowiada za inwestycje venture capital.

Istotność środków publicznych na rynku Venture Capital

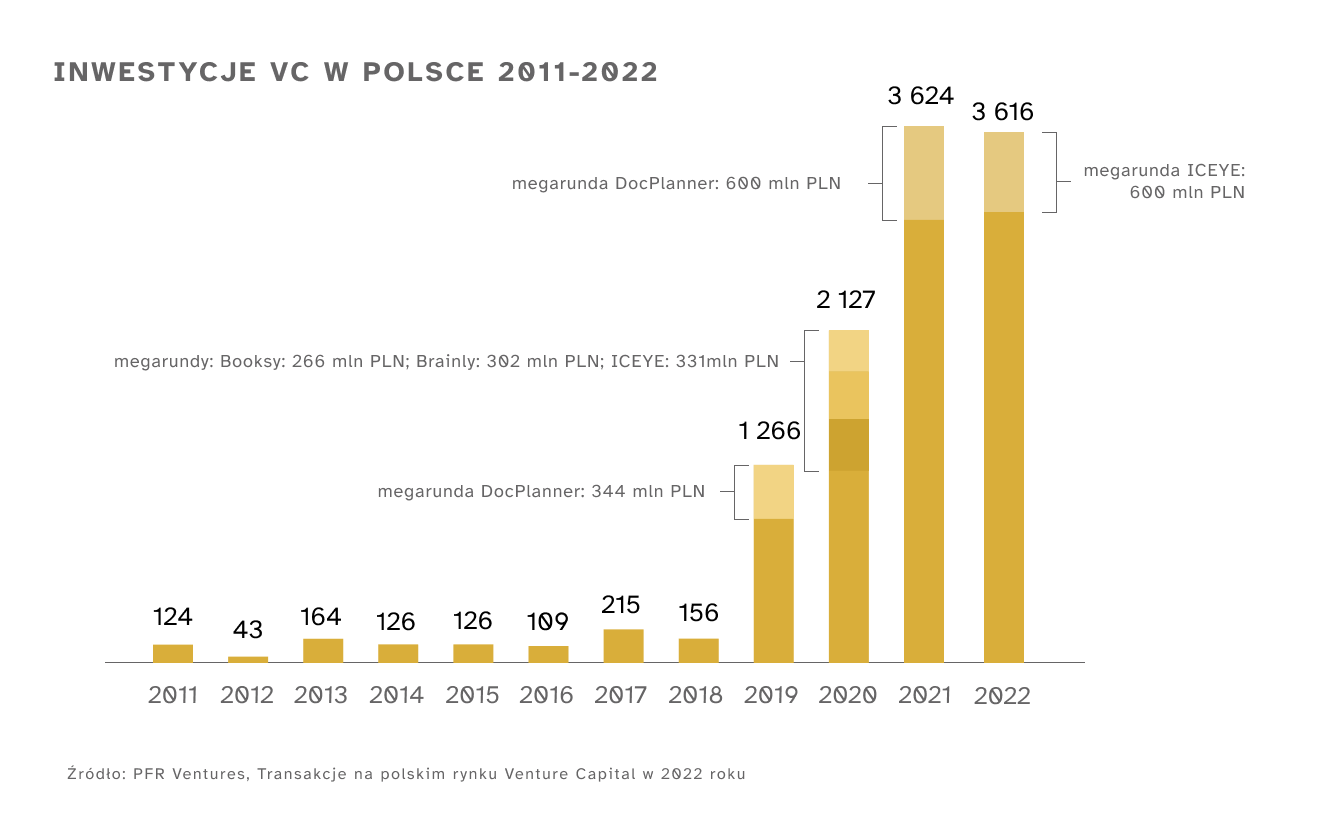

Od 2017 roku na polskim rynku Venture Capital oraz startupów obserwowane są dynamicznie zachodzące zmiany. W ostatnich latach zauważyć można było wzrost zainteresowania perspektywicznymi polskimi spółkami technologicznymi, zarówno wśród prywatnych, jak i publicznych inwestorów. Rosnące zainteresowanie inwestycjami w startupy było szczególnie zauważalne na rynku VC, na którym, według raportu PFR Ventures oraz Inovo, w 2021 roku wartość transakcji była o 40 proc. wyższa niż w 2020 roku, a uwzględniając, estymowaną na 600 mln PLN, mega rundę DocPlannera wzrost wyniósł blisko 70 proc. r/r. Brak spowolnienia na polskim rynku był efektem dużego zaangażowania kapitału publicznego stabilizującego nasz rodzimy rynek.

Obecnie na rynku startupów obserwowane zaczyna być spowolnienie wywołane wzrostem niepewności na rynku oraz ograniczeniem dostępności taniego pieniądza. Dodatkowo na obecnie kształtującą się sytuację wpływ ma wygasanie konkursów na środki unijne, czego implikacją będzie mniej – jednak bardziej przemyślanych – inwestycji w naszym regionie.

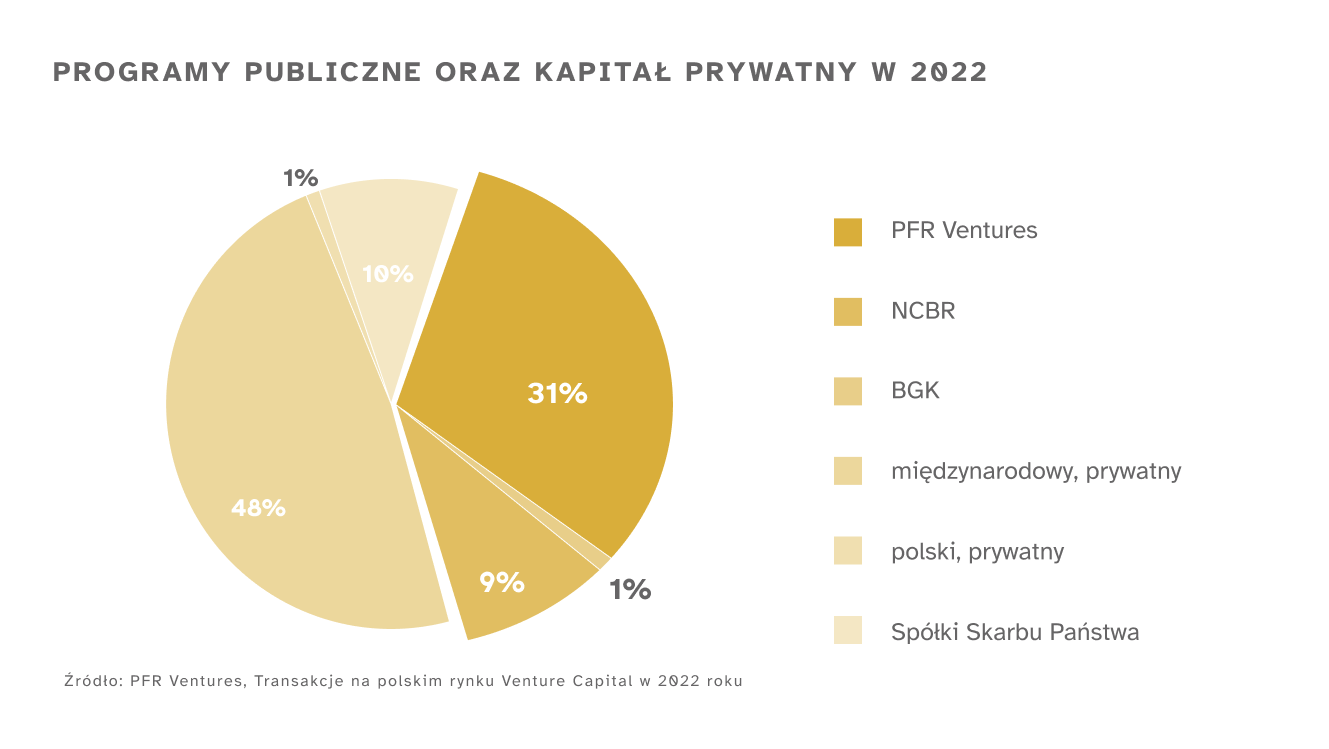

W 2022 roku rynek Venture Capital wyhamował utrzymując wartość ponad 3,6 mld PLN względem 2021 roku. W 2023 na rynku mają pojawić się nowe środki publiczne, odpowiadające w zeszłym roku za 40 proc. wartości wszystkich zawartych w Polsce transakcji. Biorąc pod uwagę poprzednie lata można zauważyć, że środki publiczne stanowią kluczową część rynku Venture Capital w Polsce. Z tego względu, branża liczy na uruchomienie powstającego programu FENG, który w przyszłych latach przyczyni się do osiągnięcia kolejnych rekordów.

– „Polski rynek VC w dużym stopniu uzależniony jest od środków publicznych, kanalizowanych głównie przez PFR Ventures. Tam właśnie należy zacząć od omówienia zmian, jakich jesteśmy świadkami. Po pierwsze ten fundusz funduszy przez ponad dekadę działalności (uwzględniając poprzednika – KFK) zebrał wiele doświadczeń i działa według zachodnich wzorców – coraz sprawniej i na większą skalę.” – mówi Michał Olszewski, Partner w Movens Capital

Jakie trendy będziemy obserwować w 2023 na rynku VC?

Spadek wycen

Według ekspertów, rok 2023 będzie rokiem spadku wartości największych rund finansowania oraz mniejszą liczbą transakcji, a pierwsze oznaki tego trendu zaobserwować można już było pod koniec 2022 roku. Wysokie stopy procentowe, rosnąca inflacja oraz niepewność na rynku doprowadziły do przesuwania kapitału z instrumentów wysokiego- w stronę instrumentów mniejszego ryzyka. W efekcie prognozowany jest spadek wartości wycen startupów wywołany korektą wycen spółek publicznych. Przykładowo, SaaS Capital Index, między styczniem a grudniem 2022 roku, odnotował spadek o ok. 44%!

Rynek niecierpliwie oczekuje na datę odblokowania środków unijnych w ramach perspektywy finansowej na lata 2021-2027, która szacowana jest na I półrocze 2023 roku. Dojrzałe spółki chcące pozyskać finansowanie, w związku z tym, mogą zmniejszać swoje wyceny, aby wzbudzić zainteresowanie działających inwestorów, chcących osiągnąć większy zwrot w perspektywie kolejnych okresów.

– „Spodziewam się, że w 2023 mniej spółek pozyska finansowanie, trafią one do najlepszych i zasadniczo przy niższych wycenach. Software nie przestaje „zjadać świata” – wręcz przeciwnie – tempo tego procesu przyspiesza, dlatego powstawać będą kolejne przełomowe spółki zmieniające swoje sektory. Tym samym, inwestorzy dysponujący płynnością mają przed sobą bardzo ciekawe kilka-, kilkanaście miesięcy.” – wskazał Michał Olszewski, Partner w Movens Capital.

Jeśli jednak w najbliższych miesiącach nie zostaną uruchomione fundusze w ramach PFR czy NCBR, będzie można spodziewać się urealnienia wycen startupów oraz upadku technologicznych przedsiębiorstw!

– „PFR dopiero będzie przeprowadzał nabory do nowych programów, prawdopodobnie środki z tych nowych funduszy do startupów trafią najwcześniej w końcówce roku, a główna fala zacznie się w 2024 roku. Dostępne nadal będą środki z poprzednich funduszy, których okres inwestycyjny kończy się w grudniu 2023 roku. Niektóre z funduszy wykorzystały cały lub prawie cały budżet, dlatego rok 2023 może okazać się rokiem względnie słabej podaży kapitału. Wpływa również na to słaba koniunktura poza Polską.” – komentuje Michał Olszewski, Partner w Movens Capital.

Rundy zalążkowe

W 2022 roku można było obserwować wzrost zainteresowania inwestorów rundami pre-seed i seed. Wynika to przede wszystkim z niższych wycen początkujących startupów oraz często lepszych warunków inwestycji. Według Młode spółki utrzymają tym samym w miarę możliwości swoje wyceny. Inwestycja w startupy we wczesnej fazie rozwoju wiąże się również z dłuższym czasem do exitu – szansy mogą wypatrywać tu zamożni inwestorzy angażujący swój kapitał długoterminowo, którzy szukają okazji w słabych czasach.

Rosnące zainteresowanie wybranymi branżami

W najbliższych miesiącach PFR Ventures zmaga się z wyzwaniem wprowadzenia na rynek pieniędzy z programu Fundusze Europejskie dla Nowej Gospodarki (FENG). Planowane jest ogłoszenie pierwszych inwestycji w fundusze skupiające się na wybranych sektorach. Wśród obszarów, którymi fundusze będą interesować się w 2023 są m.in. startupy i dojrzałe spółki impactowe – mające korzystny i mierzalny wpływ społeczny oraz środowiskowy. Dotyczy to w szczególności innowacyjnych projektów walczących ze zmianami klimatu, których rozwój stymulowany jest między innymi pakietami legislacyjnymi jak Europejski Zielony Ład, mających na celu obniżenie emisji gazów cieplarnianych.

Prognozowane jest również podtrzymanie inwestycji w innowacje w obszarze zdrowia, w tym telemedycyny i healthtechów. Według reportu PFR Ventures, pt. „Transakcje na polskim rynku Venture Capital w 2022 roku”, w ubiegłych latach tego typu przedsięwzięcia odpowiadały za 15% ogólnej liczby transakcji w 2020 roku oraz blisko 19% w 2021 roku.

Na rynku Venture Capital obserwowany jest wzrost zainteresowania inwestorów spółkami SaaS. W 2022 roku to właśnie spółki działające w tym modelu biznesowym stanowiły największy udział w ogólnej liczbie transakcji – ok. 50%, tym samym utrzymując dominującą pozycję wśród inwestorów.

Jak będzie wyglądał rynek Venture Capital?

Na sytuację na rynku duży wpływ ma obecna sytuacja gospodarcza, która może zapewnić przewagę spółkom na wyższym etapie rozwoju przedsięwzięcia. Inwestorzy będą podejmować swoje decyzje w bardziej przemyślany sposób, koncentrując się na jakości firm.

Mimo nadchodzącego spowolnienia na rynku, prognozowana jest kontynuacja strumienia nowych inwestycji, jednak rundy inwestycyjne nie będą tak wysokie jak w latach 2020-2021.

– „Doświadczenia nabierają także zarządzający już bezpośrednio funduszami. Rośnie także grono profesjonalistów w branży. Można się spodziewać, że ta wypracowana pozycja będzie ważnym czynnikiem w alokowaniu nowych środków z PFR. To z kolei powinno to prowadzić do podejmowania decyzji odnoszących się do konkretnych spółek, które będą trafniejsze, odważniejsze, a sam proces może być i w bardziej sprawny sposób. Ostatecznie, powinno powstać więcej spółek o globalnym zasięgu i wartości liczonej w setkach milionów czy miliardach USD.” – uważa Michał Olszewski, Partner w Movens Capital.

Zainteresowanie inwestorów będą dalej budzić spółki z branż związanych ze zdrowiem tzw. healtech. Zapotrzebowanie na innowacje w tym obszarze w dalszym ciągu utrzymuje się na wysokim poziomie – w 2022 roku ok. 14% wszystkich transakcji przeprowadzonych zostało na spółkach z branży Health.

Wojna na Ukrainie może stymulować zainteresowanie projektami z branży OZE przyspieszających transformację energetyczną. Uwagę inwestorów przyciągać będą spółki o wysokim stopniu zaawansowania realizacji, a co za tym idzie potwierdzonym miejscu na rynku. Awersja do ryzyka towarzyszy stabilniejszym przedsięwzięciom, dającym mniejszy zwrot z inwestycji, ale przy znacznie niższym ryzyku.

W 2023 roku mniej spółek pozyska finansowanie! Jeśli chcesz zwiększyć swoje szanse na wzbudzenie zainteresowania inwestorów przygotowując skuteczny pitchdeck – skontaktuj się z nami! Chętnie opoowiemy, jak możemy Ci pomóc.

Potrzebujesz skutecznego pitch decu dla swojego start-upu? Wypełnij formularz

Cezary Skarżyński

Zobacz inne wpisy