24.08.2021

Altman-Modell - ein Instrument zur Analyse der finanziellen Gesundheit eines Unternehmens

Wichtigste Schlussfolgerungen

- Edward Altman entwickelte einen Indikator zur Bewertung der finanziellen Gesundheit eines Unternehmens, der auf fünf finanziellen Aspekten (Liquidität, Rentabilität, finanzielle Unterstützung, Solvenz und Umsatz) basiert.

- Der Altman-Index hat trotz seiner Nützlichkeit einige Einschränkungen, u. a. basiert er auf historischen Daten und ist zu sehr auf die US-Marktbedingungen zugeschnitten.

- Bei der Interpretation der Ergebnisse des Altman-Indexes wird die Punktzahl des untersuchten Unternehmens mit Grenzwerten verglichen, die das Unternehmen als konkursgefährdet, nicht konkursgefährdet oder im Zwischenbereich einstufen.

- Trotz ihrer Nachteile wird sie wegen ihres erwiesenen Nutzens in der Praxis, der geringen Kosten, der Transparenz und der einfachen Interpretation der Ergebnisse geschätzt.

- Sie ist ein nützliches Instrument zur Bewertung des Konkursrisikos sowie zur Analyse von Liquidität, Umsatz, Verschuldung und Rentabilität eines Unternehmens.

- Es gibt auch andere Methoden zur Bewertung der finanziellen Gesundheit, wie z. B. die Verhältnisanalyse, die Kapitalflussrechnung und die Schuldenanalyse.

Was ist das Altman-Modell?

Das Altman-Modell, in der Literatur auch als Z-Score-Modell bekannt, wurde 1968 von dem New Yorker Finanzprofessor Edward Altman entwickelt. Der Wissenschaftler analysierte Dutzende von in Konkurs gegangenen Unternehmen in der Finanzmetropole der Welt und stellte fest, dass es mehrere Unterscheidungsmerkmale gab, die die Unternehmen kennzeichneten, und entwickelte auf dieser Grundlage ein Modell, das dazu beiträgt, konkursgefährdete Unternehmen einige Zeit im Voraus zu erkennen.

Der ursprüngliche von Altman entwickelte Indikator bezog sich in erster Linie auf börsennotierte US-amerikanische Unternehmen des verarbeitenden Gewerbes und war nicht geeignet, die finanzielle Gesundheit von Unternehmen anderer Art zu überprüfen, insbesondere von nicht börsennotierten Unternehmen, Dienstleistungs- und Finanzdienstleistungsunternehmen und Unternehmen, die auf weniger stabilen Märkten als den USA tätig sind.

Edward Altman war sich der Grenzen der ursprünglichen Version des Indexes bewusst und begann, ihn zu verfeinern. Im Jahr 1984 veröffentlichte er eine Formel, die auf nicht öffentlich bewertete Unternehmen zugeschnitten war, während er sechs Jahre später ein Modell vorstellte, das für die Analyse von Unternehmen auf volatileren Märkten geeignet war.

Wie berechnet man den Altman-Index?

Das Altman-Modell ist eines der sogenannten Konkursvorhersagemodelle. Es ist das erste Instrument seiner Art, das auf einem fortgeschrittenen mathematischen Apparat basiert - genauer gesagt auf der statistischen Diskriminanzanalyse. Sein Zweck ist es, eine umfassende Bewertung eines ausgewählten Unternehmens vorzunehmen und gleichzeitig die Merkmale des Unternehmens zu diagnostizieren und anzugeben, wobei der Schwerpunkt auf fünf Elementen liegt (die Anzahl und Art der Elemente hängen von der gewählten Version des Modells ab):

- Fluidität,

- Rentabilität,

- finanzielle Unterstützung,

- Solvenz

- Umsatz.

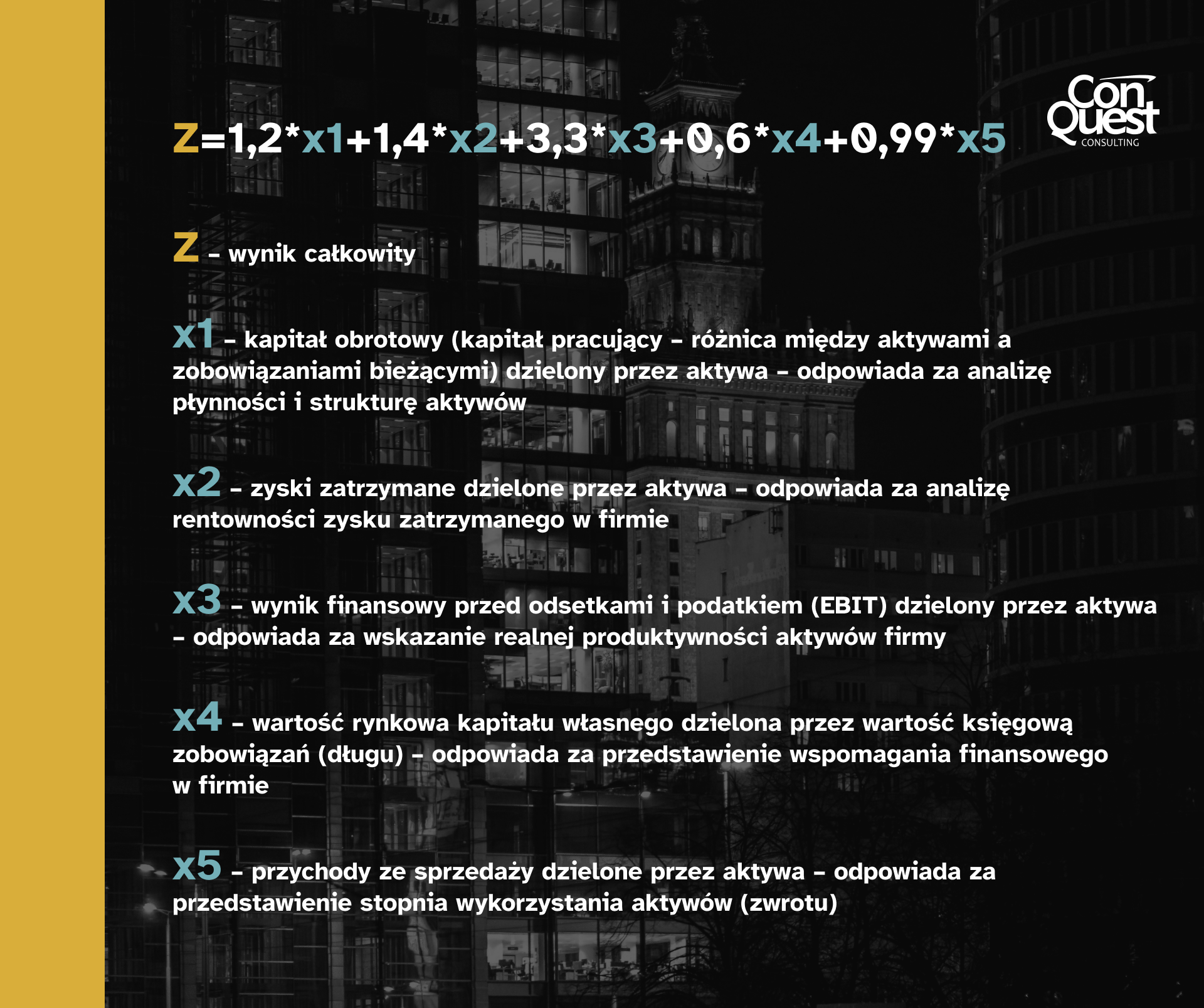

Als Ergebnis der multivariaten Analyse wurden den fünf Elementen entsprechende Koeffizienten zugewiesen. Die gewichteten Werte der Koeffizienten geben an, wie stark die Veränderung der einzelnen Parameter ist und damit den Einfluss eines bestimmten Bereichs der Unternehmensfinanzen auf die endgültige Bewertung des Konkursrisikos. Die Summe der gewichteten Werte ergibt ein Bild von der finanziellen Gesundheit des Unternehmens. In der Regel wird der Altman-Index nach der folgenden Formel berechnet:

Anstelle der Indikatoren, die die einzelnen Aspekte der finanziellen Gesundheit des Unternehmens widerspiegeln, sind die Werte einzusetzen, die zuvor auf der Grundlage der Daten aus den Finanzberichten des Unternehmens ermittelt wurden. Die Gesamtpunktzahl (Z) stellt das Konkursrisiko dar, wobei die Zuverlässigkeit der Prognose empirisch bestätigt wird - die Wahrscheinlichkeit des Indikators beträgt etwa 80% ein Dutzend oder sogar mehrere Dutzend Monate vor dem Konkurs.

Auswertung der Ergebnisse

Auf der Grundlage historischer Daten wurde eine Bandbreite der Indikatorvolatilität für Unternehmen mit unterschiedlicher finanzieller Situation ermittelt, die von Unternehmen mit vielversprechenden Ergebnissen und realen Wachstumschancen bis hin zu Unternehmen reicht, bei denen ein ernsthaftes Risiko eines Liquiditätsverlusts und eines daraus resultierenden Konkurses besteht.

Die finanzielle Gesundheit wird auf der Grundlage einer Analyse des Wertes einer linearen Funktion bewertet, die eine gewichtete Summe der fünf zuvor genannten Elemente ist. Auf der Grundlage der Beobachtungen kann das Ergebnis des untersuchten Unternehmens mit den festgelegten Grenzwerten verglichen werden, die das Unternehmen in eine der drei Kategorien einordnen. Anhand der Ergebnisse der empirischen Untersuchung und der ermittelten Ergebnisse der finanziellen Lage des analysierten Unternehmens kann das Unternehmen in die Bereiche eingeordnet werden:

- < 1,81 - Bereich mit hohem Konkursrisiko,

- 1,81-2,99 - Zwischenbereich - in diesem Bereich kann ein Unternehmen nicht eindeutig als insolvenzgefährdet oder nicht insolvenzgefährdet eingestuft werden,

- >2,99 - Nicht-Konkursbereich.

Der Indikator gibt zwar die aktuelle Finanzlage genau wieder, ist aber nicht das wichtigste Ergebnis der gesamten Analyse. Deshalb sollte der gewählten Version des Modells in vernünftigem Rahmen kein Gewicht beigemessen werden. Am wichtigsten ist der Trend, in dem sich das analysierte Unternehmen befindet. Wenn konjunkturelle Erhebungen darauf hindeuten, dass sich das Unternehmen in Richtung einer besseren Finanzlage bewegt, sollten die Eigentümer keinen Grund zur Sorge haben. Im umgekehrten Fall sollten Maßnahmen ergriffen werden, um einen möglichen Konkurs des Unternehmens zu verhindern.

Nachteile des Altman-Modells

Das Modell von Altman ist mit einigen Mängeln behaftet. Der Hauptmangel besteht darin, dass der Index auf historischen Daten beruht, die möglicherweise veraltete Überprüfungen von Unternehmen im Kontext der aktuellen wirtschaftlichen Realitäten enthalten. Daher sind die historisch ausgewählten Unternehmen möglicherweise nicht repräsentativ für die durchgeführte Studie, was zu einer Verzerrung der Analyseergebnisse führt.

Darüber hinaus argumentieren viele Experten, dass das Altman-Modell zu sehr auf den US-amerikanischen Markt zugeschnitten ist, wo eine andere makroökonomische Situation und andere Rechnungslegungssysteme herrschen als in anderen Ländern. In der wirtschaftswissenschaftlichen Literatur wurde es auch wegen anderer, für diskriminierende Modelle typischer Schwächen kritisiert. Diese sind in erster Linie:

- eingeschränkte Darstellung der finanziellen Gesundheit (z. B. Beschränkung auf eine unzureichende Anzahl von Aspekten der finanziellen Gesundheit eines Unternehmens und Zuweisung einer zu großen Bedeutung an einzelne Aspekte),

- ungeeignete Schätzverfahren, die die gewichteten Werte der Indikatoren reduzieren und das Niveau der Diskriminanzfunktion unterschätzen und folglich die Klassifizierungsbereiche einengen.

Trotz der aufgezeigten Nachteile erfreut sich die Diskriminanzanalyse, einschließlich des Altman-Modells, bei der Vorhersage von Unternehmensinsolvenzen weiterhin großer Beliebtheit. Dies verdankt sie ihrer erwiesenen Nützlichkeit in der Praxis, ihren relativ geringen Kosten, ihrer Transparenz und ihrer Leichtigkeit bei der Interpretation und dem Vergleich von Ergebnissen.

Warum ist das Altman-Modell ein wertvolles Instrument?

Das Altman-Modell ist ein äußerst wertvolles Instrument zur Bewertung der finanziellen Gesundheit eines Unternehmens, da es eine Querschnittsanalyse vieler Aspekte des Unternehmens ermöglicht. Sie ermöglicht vor allem eine genaue Bewertung des Insolvenzrisikos, was im Rahmen strategischer Unternehmensentscheidungen von unschätzbarem Wert ist. Der Schwerpunkt liegt auf der Analyse von vier wichtigen Finanzkennzahlen, die verschiedene Bereiche der Geschäftstätigkeit eines Unternehmens widerspiegeln, wie Liquidität, Umsatz, Verschuldung und Rentabilität.

Mit Hilfe des Altman-Modells kann sich ein Unternehmen auf die wichtigsten Aspekte seiner Finanzaktivitäten konzentrieren. Mit Hilfe der Umschlagshäufigkeit der Forderungen und der Umschlagshäufigkeit der Vorräte lässt sich die Effizienz der Verwaltung des Umlaufvermögens beurteilen. Diese Art der Analyse ist äußerst wertvoll für die Optimierung von Geschäftsprozessen und die Verbesserung der Rentabilität eines Unternehmens.

Gleichzeitig ermöglicht die Verschuldungsanalyse, die ein integraler Bestandteil des Altman-Modells ist, eine Bewertung der mit der Verschuldung verbundenen finanziellen Risiken. Der Verschuldungsgrad gibt Auskunft darüber, ob ein Unternehmen in der Lage ist, seine Verbindlichkeiten zu decken, was sich unmittelbar auf seine Liquidität und Nachhaltigkeit auswirkt.

Bewertung der finanziellen Gesundheit eines Unternehmens und des Konkursrisikos

Die Bewertung des Konkursrisikos eines Unternehmens ist ein wesentlicher Bestandteil der Bewertung der Finanzen eines Unternehmens. Zur Bewertung des Konkursrisikos können Verschuldungskennzahlen wie das Verhältnis von Schulden zu Eigenkapital herangezogen werden. In Altmans Modell sollten vier Finanzkennzahlen berücksichtigt werden, um ein Bild von der finanziellen Gesundheit eines Unternehmens zu erhalten und das Konkursrisiko beurteilen zu können. Die Analyse der Finanzen eines Unternehmens, zu der auch die Bewertung des Konkursrisikos gehört, ist daher ein wichtiger Bestandteil der Bewertung der Gesundheit eines Unternehmens.

Andere Methoden zur Bewertung der finanziellen Gesundheit

Zu den Alternativen zum Altman-Modell zur Bewertung der finanziellen Gesundheit eines Unternehmens gehört eine breite Palette von Instrumenten, die sich auf verschiedene Aspekte des Unternehmens konzentrieren.

Ein wichtiges Element bei der Bewertung der Finanzen eines Unternehmens ist Kennzahlenanalyse. Dazu gehören nicht nur Liquiditätskennzahlen, sondern auch Rentabilitäts- und Betriebseffizienzkennzahlen. Die Umschlagshäufigkeit der Vorräte und die Umschlagshäufigkeit der Forderungen sind wichtig, um zu beurteilen, wie effizient ein Unternehmen sein Vermögen verwaltet.

Kapitalflussrechnungist ein wichtiges Instrument zur Bewertung der finanziellen Gesundheit eines Unternehmens. Er liefert eine Momentaufnahme des Cashflows, den das Unternehmen erwirtschaftet und ausgibt, und ermöglicht eine Bewertung der Fähigkeit des Unternehmens, die laufenden Verbindlichkeiten und Investitionen zu decken.

Analyse der Verschuldung ist ein weiteres wichtiges Instrument der finanziellen Risikobewertung. Eine Bewertung der Verschuldung eines Unternehmens kann das Risiko abschätzen, das mit einer hohen Verschuldung verbunden ist, und eine indikatorgestützte Bewertung der finanziellen Gesundheit kann helfen, das Risiko eines Konkurses zu bestimmen.

Analyse der Indikatoren liefert eine Einschätzung der Liquidität eines Unternehmens, indem sie zeigt, ob es in der Lage ist, seinen kurzfristigen Verpflichtungen nachzukommen. Die Umschlagshäufigkeit der Aktiva als eine der Finanzkennzahlen wird häufig zur Bewertung der Finanzlage eines Unternehmens verwendet.

Die Analyse von Du Pont ist ein wirksames Instrument zur Bewertung der finanziellen Gesundheit eines Unternehmens, das Schlüsselindikatoren wie Nettomarge, Vermögensumschlag und Verschuldung kombiniert. Diese integrierte Methode ermöglicht es Ihnen, die Rentabilitätsquellen eines Unternehmens zu verstehen und zu erkennen, wie effizient es seine Vermögenswerte und Schulden einsetzt. Sie ist ein unverzichtbares Instrument, um die verschiedenen Aspekte der Geschäftstätigkeit und der Finanzen eines Unternehmens zu bewerten und zu verstehen.

Zusammenfassung

Um das ordnungsgemäße Funktionieren eines Unternehmens zu gewährleisten, muss seine finanzielle Gesundheit ständig überwacht werden. Es ist wichtig, sich daran zu erinnern, dass der Liquiditätsverlust eines Unternehmens nicht von heute auf morgen eintritt, sondern ein Prozess ist, der durch falsche Managemententscheidungen in Gang gesetzt wurde und sich sogar über Jahre hinziehen kann.

Frühzeitiges Erkennen der Anzeichen eines drohenden Konkurses kann ein Unternehmen vor dem Konkurs bewahrenDaher sollten regelmäßig Dienstleistungen in Anspruch genommen werden. strategische Beratung und unterstützen das Wachstum des Unternehmens mit Hilfe verschiedener Analyseinstrumente.

Auch wenn das Altman-Modell Entscheidungsträgern oder Investoren äußerst wichtige Informationen vermittelt, sollten Entscheidungen nicht allein auf der Grundlage eines einzigen Indikators getroffen werden. Um die Wirksamkeit von Instrumenten wie diesem zu maximieren, sollte eine vollständige Analyse des Unternehmens sowie der Chancen und Gefahren, die es auf dem Markt erwartet, durchgeführt werden.

Wenn Sie eine Finanzanalyse Ihres Unternehmens durchführen müssen, aber nicht über die dafür erforderlichen Ressourcen verfügen, vereinbaren Sie einen kostenlosen Beratungstermin. Unser Spezialist wird Ihnen sagen, wie wir Ihrem Unternehmen helfen können.

Jakub Walaszewski

Siehe andere Einträge