09.02.2023

¿Cómo será el mercado de capital riesgo en 2023?

El mercado de capital riesgo se ha desarrollado de forma muy dinámica en los últimos años. Cada vez más inversores, tanto privados como públicos, ven un gran potencial en las prometedoras empresas tecnológicas polacas e invierten su capital en este sector. La situación del mercado también se ve influida por los instrumentos de capital cofinanciados por la Unión Europea.

Todavía en el primer semestre de 2022 se hablaba entre los fondos de capital riesgo de una crisis inminente relacionada, entre otras cosas, con el fin de los programas PFR Starter y NCBir Bridge Alpha, una fuente clave de financiación para muchas empresas jóvenes.

Lea el artículo y descúbralo:

- ¿A qué se deberá la ralentización del mercado de nuevas empresas?

- ¿por qué son importantes los fondos públicos para el desarrollo de proyectos polacos?

- ¿qué tendencias veremos en 2023?

Hemos preguntado a Michał Olszewski -un experimentado business angel, especialista en capital riesgo y capital privado y emprendedor de fintech- sobre las cuestiones anteriores. Michał es socio de Movens Capital, un fondo respaldado por PFR Starter, donde es responsable de las inversiones de capital riesgo.

Importancia de los fondos públicos en el mercado de capital riesgo

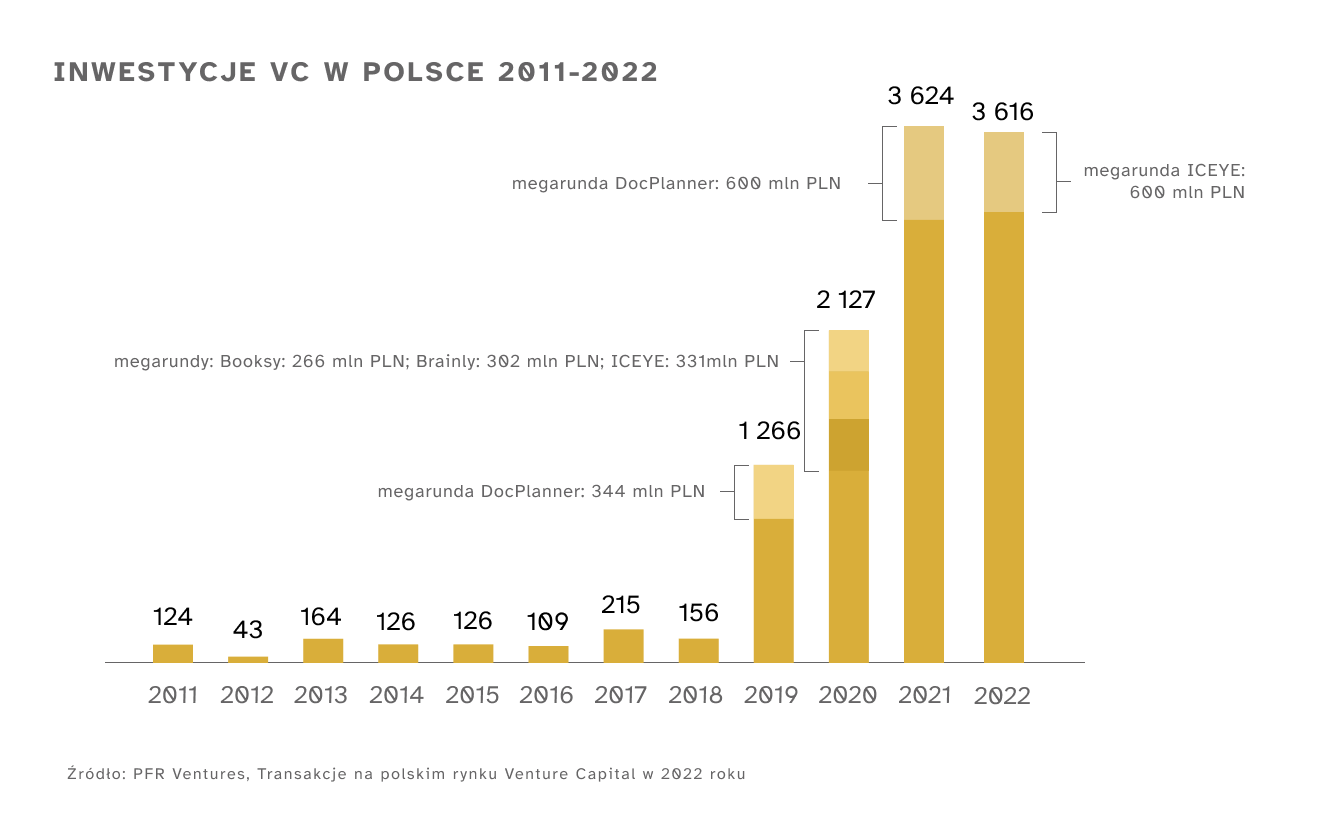

Desde 2017, se han observado cambios dinámicos en el mercado polaco de capital riesgo y startups. En los últimos años, tanto los inversores privados como los públicos han mostrado un mayor interés por las prometedoras empresas tecnológicas polacas. El creciente interés en las inversiones en startups fue particularmente notable en el mercado de capital riesgo, donde, según un informe de PFR Ventures e Inovo, en 2021 el valor de las transacciones fue un 40% más alto que en 2020, y teniendo en cuenta la mega-ronda de DocPlanner estimada en 600 millones de zlotys, el aumento fue de casi el 70% interanual. La ausencia de desaceleración en el mercado polaco fue el resultado de un gran compromiso de capital público que estabilizó nuestro mercado nacional.

En la actualidad, el mercado de la creación de empresas está empezando a sufrir una ralentización causada por el aumento de la incertidumbre en el mercado y la reducción de la disponibilidad de dinero barato. Además, la situación actual se ve influida por la expiración de los concursos para la obtención de fondos de la UE, cuya consecuencia será un menor número de inversiones -aunque más meditadas- en nuestra región.

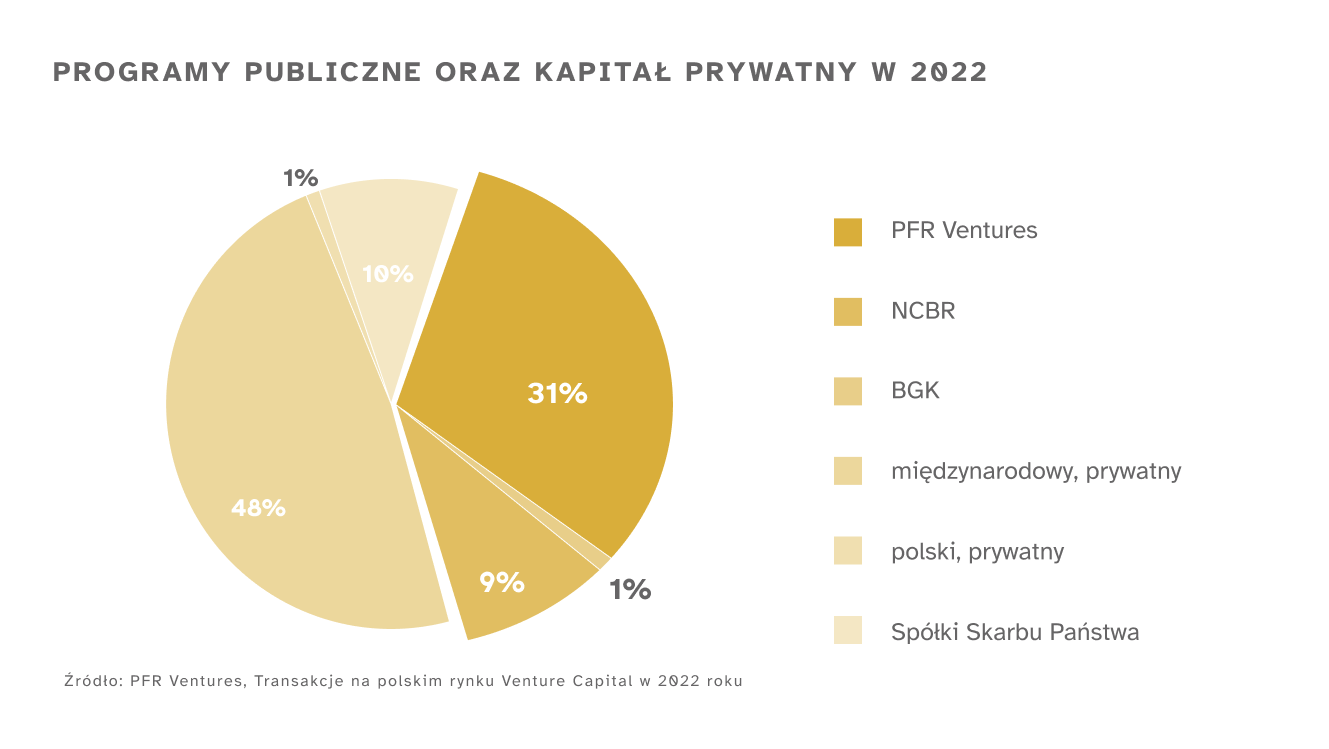

En 2022, el mercado de capital riesgo se ralentizó manteniendo un valor de más de 3.600 millones de zlotys en relación con 2021. En 2023, se espera que entren en el mercado nuevos fondos públicos, que representarán el 40% del valor de todas las operaciones cerradas en Polonia el año pasado. Teniendo en cuenta los años anteriores, puede verse que los fondos públicos son una parte clave del mercado de capital riesgo en Polonia. Por este motivo, el sector cuenta con que el lanzamiento del incipiente programa FENG contribuya a batir nuevos récords en los próximos años.

- "El mercado polaco de capital riesgo depende en gran medida de la financiación pública, canalizada principalmente a través de PFR Ventures. Aquí es donde debería empezar el debate sobre los cambios que estamos presenciando. En primer lugar, este fondo de fondos ha acumulado mucha experiencia a lo largo de más de una década de funcionamiento (teniendo en cuenta a su predecesor, KFK) y opera según los modelos occidentales, cada vez con mayor eficacia y a mayor escala". - afirma Michal Olszewski, socio de Movens Capital

¿Qué tendencias veremos en 2023 en el mercado de la capital riesgo?

Descenso de las valoraciones

Según los expertos, 2023 será un año de descenso del valor de las mayores rondas de financiación y de menos operaciones, y los primeros indicios de esta tendencia ya se observaron a finales de 2022. Los elevados tipos de interés, el aumento de la inflación y la incertidumbre del mercado han provocado un desplazamiento del capital desde instrumentos de alto riesgo hacia instrumentos de menor riesgo. Como resultado, se prevé un descenso de las valoraciones de las startups desencadenado por una corrección de las valoraciones de las empresas públicas. ¡Por ejemplo, el índice SaaS Capital, entre enero y diciembre de 2022, experimentó un descenso de aproximadamente 44%!

El mercado espera con impaciencia la fecha de desbloqueo de la financiación de la UE en el marco de las perspectivas financieras 2021-2027, que se estima para el primer semestre de 2023. Por tanto, las empresas maduras que busquen financiación podrían reducir sus valoraciones para atraer el interés de inversores activistas que busquen obtener una mayor rentabilidad en los próximos periodos.

- "Espero que menos empresas consigan financiación en 2023, irán a las mejores y, en general, a valoraciones más bajas. El software no deja de 'comerse el mundo', al contrario, el ritmo de este proceso se está acelerando, por lo que surgirán más empresas disruptivas que cambien sus sectores. Así pues, los inversores con liquidez tienen por delante unos cuantos o varios meses muy interesantes." - indicó Michał Olszewski, socio de Movens Capital.

Sin embargo, si no se liberan fondos PFR o NCBR en los próximos meses, cabe esperar que las valoraciones de las startups se vuelvan más realistas y que las empresas tecnológicas se desplomen.

- "El PFR aún tiene que llevar a cabo convocatorias de nuevos programas, es probable que los fondos de estos nuevos fondos para startups no lleguen a finales de año como muy pronto, y que la oleada principal comience en 2024. Los fondos de los fondos anteriores, cuyo periodo de inversión finaliza en diciembre de 2023, seguirán estando disponibles. Algunos de los fondos han agotado todo o casi todo su presupuesto, por lo que 2023 puede resultar un año de oferta de capital relativamente débil. En esto también influye la débil situación económica fuera de Polonia". - comenta Michał Olszewski, socio de Movens Capital.

Rondas de siembra

En 2022, se observó un aumento del interés de los inversores por las rondas de pre-semilla y semilla. Esto se debe principalmente a las valoraciones más bajas de las empresas incipientes y a las condiciones de inversión, a menudo mejores. Según Young, las empresas mantendrán así sus valoraciones en la medida de lo posible. Invertir en start-ups en una fase temprana de desarrollo también se asocia con un plazo más largo para las salidas: los inversores ricos que comprometen su capital a largo plazo y que buscan oportunidades en tiempos de debilidad pueden ver aquí una oportunidad.

Creciente interés por determinadas industrias

En los próximos meses, PFR Ventures afrontará el reto de llevar al mercado el dinero del programa de Fondos Europeos para la Nueva Economía (FENG). Está previsto anunciar las primeras inversiones en fondos centrados en sectores seleccionados. Entre las áreas que interesarán a los fondos en 2023 se encuentran las startups y las empresas de impacto maduras, es decir, aquellas con un impacto social y medioambiental beneficioso y mensurable. Esto se aplica en particular a los proyectos innovadores de lucha contra el cambio climático, cuyo desarrollo se ve estimulado, entre otras cosas, por paquetes legislativos como el Green Deal europeo, destinado a reducir las emisiones de gases de efecto invernadero.

También se prevé que se mantenga la inversión en innovación sanitaria, incluida la telemedicina y la tecnología sanitaria. Según un informe de PFR Ventures, titulado. "Transactions on the Polish Venture Capital market in 2022", en años anteriores este tipo de empresas representaron 15% del número total de transacciones en 2020 y casi 19% en 2021.

El mercado de capital riesgo ha experimentado un aumento del interés de los inversores por las empresas SaaS. En 2022, son las empresas que operan en este modelo de negocio las que representaron la mayor parte del número total de operaciones -alrededor de 50%-, manteniendo así una posición dominante entre los inversores.

¿Cómo será el mercado de capital riesgo?

El mercado está muy influido por la situación económica actual, lo que puede suponer una ventaja para las empresas que se encuentran en una fase más avanzada de desarrollo. Los inversores tomarán sus decisiones de forma más meditada, centrándose en la calidad de las empresas.

A pesar de la próxima desaceleración del mercado, se prevé que continúe el flujo de nuevas inversiones, pero las rondas de inversión no serán tan elevadas como en 2020-2021.

- "Los que ya gestionan fondos directamente también están ganando experiencia. La reserva de profesionales del sector también está creciendo. Cabe esperar que esta posición desarrollada sea un factor importante en la asignación de nuevos fondos de PFR. Esto, a su vez, debería llevar a que las decisiones relativas a empresas concretas sean más precisas, más audaces y el propio proceso pueda serlo y de manera más eficiente. En última instancia, debería haber más empresas con un alcance mundial y un valor de cientos de millones o miles de millones de dólares". - opina Michal Olszewski, socio de Movens Capital.

Los inversores seguirán interesados en las empresas de los sectores relacionados con la salud, denominados healtech. La demanda de innovación en este ámbito sigue siendo elevada, con aproximadamente 14% de todas las transacciones de 2022 realizadas en empresas sanitarias.

La guerra en Ucrania puede estimular el interés por los proyectos de FER que aceleran la transición energética. La atención de los inversores se centrará en empresas con un alto grado de madurez y, por tanto, un lugar confirmado en el mercado. La aversión al riesgo acompaña a las empresas más estables, lo que supone un menor rendimiento de la inversión, pero con un riesgo significativamente menor.

¡Menos empresas conseguirán financiación en 2023! Si quiere aumentar sus posibilidades de atraer el interés de los inversores preparando una plataforma - póngase en contacto con nosotros Estaremos encantados de explicarle cómo podemos ayudarle.

¿Necesita una presentación eficaz para su empresa? Rellene el formulario

Cezary Skarżyński

Véase otros entradas

Lean management - dos caras de la moneda - ventajas e inconvenientes

Más información